Lietuvos investuotojai turi galimybę rinktis tarp tradicinių investicijų fondų, dažnai besiskiriančių tik turto klase (akcijos arba obligacijos) ar investavimo regionu ir alternatyviųjų investicijų fondų (toliau – AIF), skirtų labiau patyrusiems investuotojams. Nors šie fondai vienas nuo kito gali skirtis labai daug kuo, tačiau jiems (kaip kategorijai) būdingi tam tikri skiriamieji bruožai, kuriuos pažengę investuotojai laiko neginčijamu privalumu, lyginant su tradiciniais investicijų fondais:

- Absoliučios investicijų grąžos siekis – AIF tikslas yra uždirbti teigiamą grąžą nepriklausomai nuo rinkos krypties, makroekonominės, geopolitinės ar pan. situacijos, o ne pasirodyti geriau už palyginamąjį indeksą. Siekdami šio tikslo jie išnaudoja kur kas įvairesnį investavimo strategijų arsenalą, įskaitant prekybą skolintomis akcijomis ir pan.;

- Galimybė investuoti į absoliučiai visas turto klases – AIF neapsiriboja vien akcijomis ar obligacijomis, o aktyviai investuoja į valiutas, žaliavas, nekilnojamąjį turtą, užsiima skolinimu ar investuoja į kitą mažiau likvidų ir nebūtinai kapitalo rinkose prekiaujamą turtą;

- Mokesčiai – AIF įprastai taiko 2/20 mokesčių praktiką, kuri reiškia, jog fondas investuotojus apmokestina 2% valdymo bei 20% sėkmės mokesčiais. Nors pastaraisiais metais dėl rinkos reguliuotojų spaudimo šie mokesčiai linkę gerokai mažėti – neretai sutinkame iki 1/15 ar net iki 0,75/10 sumažintų mokesčių modelį, vis dėlto, 2/20 vis dar išlieka savotiška šių fondų „vizitine kortele“. Iš pirmo žvilgsnio gali pasirodyti keista, kodėl dideli mokesčiai laikytini privalumu, tačiau šiuo atveju svarbi yra sėkmės mokesčio dedamoji – AIF valdytojai turi nepaneigiamą motyvaciją uždirbti savo investuotojams (o tuo pačiu – ir sau).

Taigi, AIF yra kur kas lankstesni nei tradiciniai investicijų fondai, o gerokai didesnė veiksmų laisvė gali piršti nuomonę ir dėl jiems būdingos didesnės investicijų rizikos. Vis tik, tai yra dar vienas AIF persekiojantis mitas – priklausomai nuo pasirinktos fondo strategijos kai kuriais atvejais jie gali būti netgi gerokai saugesni (mažiau rizikingi) už įprastus investicijų fondus, pavyzdžiui, investuojančius akcijų rinkose.

Investavimo sprendimui priimti būtina turėti bent jau pagrindinę su fondu susijusią informaciją. Investicijų valdymo teorijoje ir praktikoje galima rasti daug kiekybinių ir kokybinių fondų vertinimo rodiklių, vis dėlto, investuotojai, paprastai, pirmą nuomonę susiformuoja iš žemiau pateiktųjų (pilnam fondų veiklos vertinimui šis sąrašas jokiu būdu nėra baigtinis):

- Vidutinė metinė fondo investicijų grąža.

- Fondo investicijų grąžos kintamumas, arba rizika, matuojama standartiniu nuokrypiu.

- Šarpo rodiklis, parodantis investicijų grąžos ir rizikos santykį (ar ne per daug rizikuojama siekiant tam tikro dydžio grąžos).

- Maksimalus kritimas nuo piko – fondo vieneto vertės sumažėjimas nuo aukščiausio iki žemiausio taško išreiškiamas procentais.

- Fondo valdomo turto dydis.

- Minimalios investicijos dydis.

- Mokesčiai ir pasitraukimo sąlygos.

Mes dar norėtume matyti ir fondo valdytojų asmeninės kišenės svorį savo valdomame fonde, kas parodytų tiesioginę motyvaciją siekti rezultatų, deja, tokia informacija mūsų šalyje neskelbiama ir neprieinama.

Kaip žinia, istoriniai duomenys nėra rodiklis, iš kurio galima spręsti apie ateities rezultatus, vis dėlto, jų ignoruoti nevalia. Aktyvi rinkodara, valdytojų charizma, net (ne)tiesioginiai pažadai gali sužavėti investuotojus trumpuoju laikotarpiu, tačiau gebėjimas vykdyti išsikeltus tikslus galiausiai tampa lemiamu veiksniu ilgalaikiams santykiams, tiems, kur sakoma „jie kartu ilgai ir laimingai gyveno“.

Grįžkime į Lietuvą ir pasižiūrėkime, kokiais rezultatais džiaugiasi investuotojai, nusprendę įdarbinti savo pinigus ne tradiciniuose fonduose, o investavę į sudėtingesnius Lietuvos valdytojų valdomus AIF. Tikimės, kad ši nedidelė analizė bus naudinga ir naujiems investuotojams, ieškantiems galimybių įdarbinti savo pinigus ir svarstantiems vietos valdymo įmonių siūlomus alternatyviųjų investicijų sprendimus.

Mūsų analizuojamą imtį sudaro 9 Lietuvoje veikiantys fondai, kurie skelbiasi esą alternatyviųjų investicijų fondais arba jų strategijos ir veikimo principai tokiems labai artimi (pavyzdžiui, Synergy Finance Tactical Asset Allocation ir Synergy Finance Vitality fondai).

1 lentelė. Lietuvoje veikiantys alternatyviųjų investicijų fondai

* 2018 m. balandžio pab.

Šaltinis: fondų pateikiami duomenys, eiliškumas pagal veiklos pradžią

Galimybė lietuviams investuoti į AIF atsirado dar 2012 m., ir šiuo metu prieinamos 4 fondų strategijos (visuotinai priimtinų lietuviškų atitikmenų šioms sąvokoms nėra, tad stengiamės surasti tiksliausią atitikmenį, o žemiau rasite ir originalų strategijos pavadinimą anglų kalba):

- 2 fondai veikia akcijų prekybos (angl. Equity hedge) strategijos pagrindu. Jos esmė yra pirkimas ar pardavimas tų įmonių akcijų, kurios fondo valdytojų nuomone yra atitinkamai nepakankamai įvertintos ar pernelyg pervertintos.

- Būtent tokios strategijos laikosi Prudentis Quantitative Value Fund, kurio aprašyme nurodoma, kad valdytojai investuoja tik į tas šalis, kurių įmonių finansinėmis ataskaitomis galima pasitikėti ir iš didelio skaičiaus įmonių pagal „vertės“ kriterijus atrenka tik pačias geriausias ir pigiausias.

- Šiai strategijai taip pat priskiriamas Craftstone Capital Appreciation Fund, kurio deklaruojamas tikslas yra „atrinkti bent vienerius metus besiformuojančias tvarias akcijų kainų kitimo (tiek augimo, tiek kritimo) tendencijas, kurios, jo nuomone, turi didžiausią tikimybę bent kurį laiką tęstis ir toliau“.

- Dažniausiai sutinkama strategija tarp lietuviškų fondų yra makro (angl. Macro) strategija, priskiriama fondams, kurie investuodami į akcijas, obligacijas, valiutas, žaliavas, išvestines finansines priemones remiasi makroekonominės analizės įžvalgomis ir perspektyvomis.

- Synergy Finance Tactical Asset Allocation ir Synergy Finance Vitality fondai patenka į šią grupę, kadangi abu fondai savo investicijų portfelį išskaido ne tik tarp akcijų ar obligacijų, bet skelbiasi investuojantys ir į finansines priemones, susietas su nekilnojamu turtu, žaliavomis ar kitomis turto klasėmis, o savo investicinius sprendimus grindžia bendromis makroekonominėmis tendencijomis ir jų pokyčiais.

- Algorithmic Trading Portfolio fondas remiasi 100% automatizuotu prekybos modeliu, kuris leidžia prekiauti net 42 skirtingais ir likvidžiausiais ateities sandoriais didžiausiose reguliuojamose pasaulio biržose.

- Novus Global Macro Fund, kurio investavimo „...strategija paremta pasaulio makroekonominiais ciklais, o fondas gali investuoti tiek į akcijas, obligacijas ar žaliavas, tiek į valiutas ar palūkanų normų skirtumus; strategijos pagrindas yra prielaida, kad turto klasių ar atskirų turto vienetų kainos keičiasi ir turi kryptį priklausomai nuo makroekonominių pokyčių ar krypčių“.

- „Paskolomis / kreditavimu“ pavadinome „Credits“ strategiją, kurios fondai investuoja į skolos vertybinius popierius ar tiesiogiai užsiima skolinimu, todėl rezultatai mažai koreliuoja su tradicinėmis turto klasėmis ar kapitalo rinka. Tinkamai įvertinus kredito gavėjų mokumą, tokie fondai gali užtikrinti pakankamai aukštą stabilią grąžą. Iš lietuviškų AIF šiai strategijai priskirtini Mundus Bridge Finance bei Europos sutelktinio finansavimo fondas:

- Mundus Bridge Finance „...fondas siekia ilgalaikės stabilios grąžos investuodamas į sparčiai augančio alternatyvaus finansavimo sektoriaus įmonių neviešai platinamus (angl. private debt) skolos vertybinius popierius.“ Fondas ieško tokių įmonių, kurios turi ribotas galimybes skolintis tradicinėmis kreditavimo priemonėmis, tačiau yra pajėgios užtikrinti stabilius pinigų srautus.

- Europos sutelktinio finansavimo fondas per sutelktinio finansavimo platformas arba tiesiogiai formuoja ypač plačiai išskaidytą paskolų portfelį, kurį sudaro paskolos verslui, NT projektams ar kiti individualūs sprendimai.

- Fondų fondo strategijos esmė yra investuoti į kitus įvairių strategijų AIF. Lietuvoje toks yra Orion Fund of Hedge Funds.

Apibrėžę kas yra kas, pažvelkime kokią investicijų grąžą kiekvienas fondas jau uždirbo savo klientams. Kaip matyti iš 1 lentelės, fondų veiklos trukmė varijuoja ganėtinai plačiame intervale – „vyriausias“ fondas skaičiuoja jau 6 metus, tuo tarpu „jauniausias“ veikia vos kelis mėnesius. Dėl šios priežasties vertinti ir tarpusavyje lyginti minėtų fondų vidutinį metinį pajamingumą yra gana sudėtinga, tačiau galime jį lyginti su palyginamųjų indeksų rezultatais atitinkamu laikotarpiu. Palyginamaisiais indeksais parinkome HFRI Fund Weighted Composite Index, kurį sudaro daugiau nei 1500 visame pasaulyje veikiančių alternatyviųjų investicijų fondų priskiriant jiems vienodus svorius bei JAV akcijų rinkos indeksą S&P 500, kuris atspindi akcijų rinkos (arba didelės rizikos turto klasės) rezultatą per atitinkamą fondo veiklos laikotarpį.

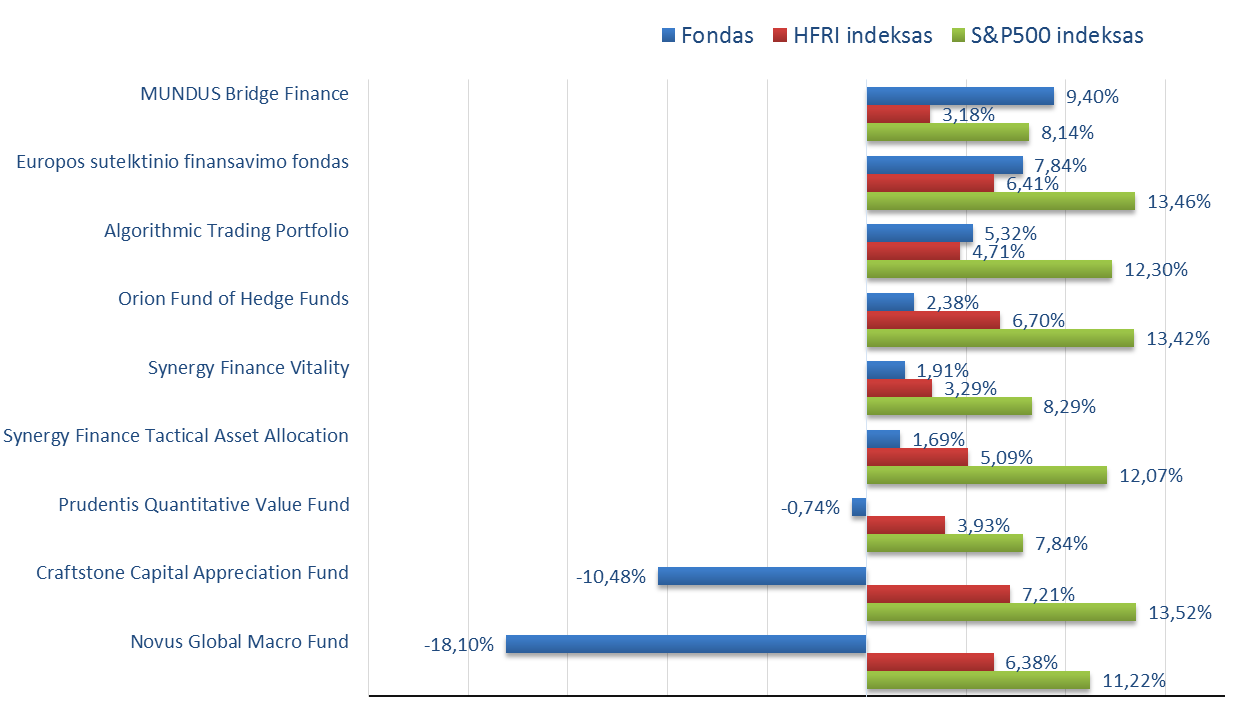

1 pav. Vidutinis metinis fondų bei palyginamųjų indeksų pajamingumas nuo fondo veiklos pradžios iki 2018 m. balandžio pab., proc.

Šaltinis: fondų pateikiami duomenys, HFRI, Investing.com, MC Wealth Management skaičiavimai; eiliškumas pagal fondų vidutinį metinį pajamingumą

Rezultatus sunku pavadinti labai įkvepiančiais – 3 fondai iki šiol „dirba į minusą“, 3 fiksavo vos apie 2% siekiančią metinę investicijų grąžą ir tik 3 fondų rezultatus galima pavadinti daugiau ar mažiau neblogais, kurie viršijo vidutinius pasaulio AIF rezultatus (remiantis HFRI indeksu). Sąlygos pasiekti gerus rezultatus lietuviškų fondų valdytojams buvo pakankamai palankios, kadangi akcijų rinkos atitinkamu kiekvieno fondo veiklos laikotarpiu kilo gana įspūdingais tempais, nors mažas fondų dydis itin didelio lankstumo išnaudoti pasitaikančias galimybes ir nesuteikė.

Ką šie rezultatai sako investuotojams? Greičiausiai, nieko gero, tuolab, kad fondų valdytojai žadėjo visai ką kita. Štai, pavyzdžiui, keletas skambių frazių, pateiktų prasčiausius rezultatus parodžiusių fondų dokumentuose ar valdytojų komentaruose:

- Novus Global Macro Fund „...tikslas yra vidutiniu bei ilguoju laikotarpiu uždirbti teigiamą grąžą, nepriklausomai nuo bendros rinkų krypties ar ekonominio ciklo fazės“ (žr. fondo aprašymą). Fondo valdytojas, lygiai prieš metus duodamas interviu Verslo Žinioms, pažymėjo, kad bus siekiama uždirbti 20% metinės grąžos. Ypatingas išvadas daryti dar tikrai per anksti dėl trumpo fondo veiklos laikotarpio, tačiau jau dabar kone penktadaliu smukusi fondo vertė investuotojų tikrai neturėtų džiuginti.

- Craftstone Capital Appreciation Fund „...tikslas yra naudojantis algoritminės prekybos galimybėmis ir pasinaudojant trumpalaikiais finansų rinkos pokyčiais uždirbti maksimalią grąžą fondo investuotojams ilguoju laikotarpiu. Progresyvi ir dinamiška akcijų atrankos sistema atrenka didžiausią potencialą turinčias akcijas tiek kylančioje, tiek ir krentančioje rinkoje“ (žr. fondo aprašymą). 2016 m. balandį, dar fondui nepradėjus savo veiklos, fondo valdytojas buvo užsibrėžęs tikslą pasiekti 30% vidutinę metinę investicijų grąžą. Pažadai pažadais, o realybė tokia, kad fondas per kone dviejų metų veiklos laikotarpį vis dar skaičiuoja dviženklius nuostolius.

- Štai Prudentis Quantitative Value Fund aprašyme teigiama, kad „šis investicinis fondas puikiai tinka investuotojams, tikintiems vertės investavimo strategijos pranašumu lyginant su kitais investavimo stiliais bei siekiantiems ilgalaikės aukštos investicijų į akcijas grąžos su plačiai diversifikuota rizika“. Veikiausiai fondui reikia daugiau laiko, nes kol kas per 3,5 metų pasiekta neigiama grąža jokios vertės investuotojams nesukuria.

- Synergy Finance Tactical Asset Allocation fondo apraše gausu vaizdžių apibūdinimų tokių, kaip „efektyvus ilgalaikis investavimas“, „universali diversifikacija“, „moksliniais tyrimais paremta strategija“. Teigiama, jog „viena didžiausių problemų, kurią patiria investuotojai - tai aiškios strategijos neturėjimas ir investicijų portfelio nesubalansuotumas ir fondo pagalba šią problemą klientams padedama eliminuoti – periodiškai portfelį pertvarkant priklausomai nuo esamos rinkos situacijos“. Su teiginiu, kad vienas didžiausių investuotojo galvos skausmų yra portfelio nesubalansuotumas galima ir nesutikti. Juk dažno investuotojo tikslas yra uždirbti, o ne turėti pagal algoritmus apskaičiuotą ir optimaliai iš įvairių turto klasių subalansuotą investicijų portfelį. Esamus fondo rezultatus sunku pavadinti gerais, nes juos pasiekti neturėjo būti itin sudėtinga užduotis 44,7% portfelio investavus į akcijas (remiantis fondo pateikiama turto alokacija, pagal kurią kiti 29,9% investuoti į obligacijas, o likę 25,4% portfelio paskirstyti auksui, žaliavoms ir gryniesiems pinigams) bei matant, jog S&P 500 indeksas nuo fondo veiklos pradžios kilo vidutiniškai po 12,1% kasmet. HFRI indeksas per tą patį laikotarpį taip pat kilo daugiau nei 5% kasmet.

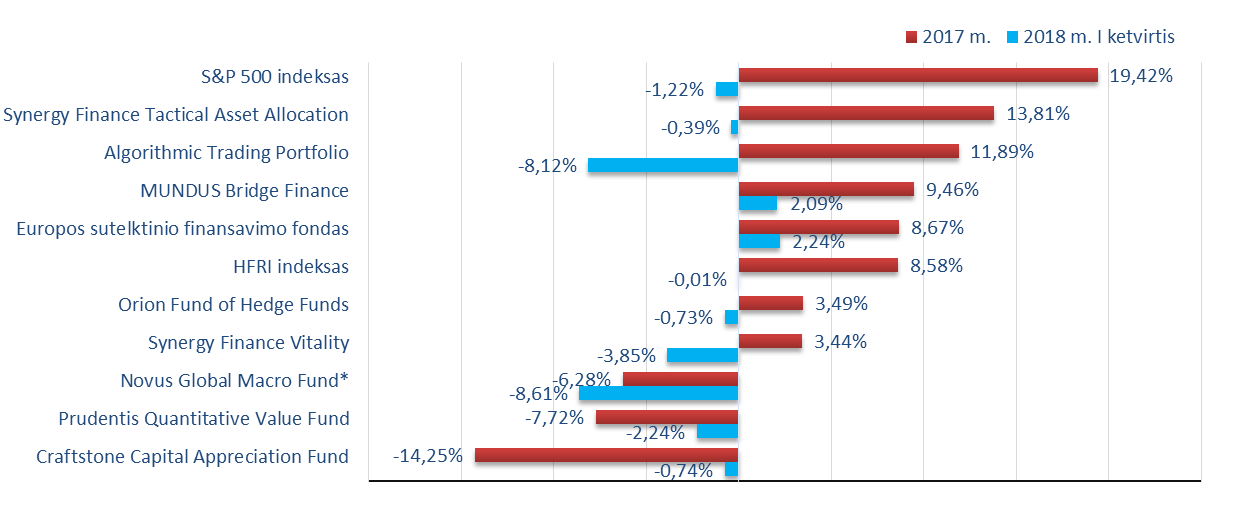

Ar fondų rezultatuose jau matyti daugiau pragiedrulių? Užbėgdami už akių norime įspėti, kad I-asis šių metų ketvirtis buvo gana įtemptas ir net sunkus daugumai fondų visame pasaulyje, tad įspūdingų rezultatų nesitikėjome ir iš kolegų Lietuvoje. Ir išties, realybė buvo pakankamai niūri (žr. 2 pav.). Vos 2 fondai dirbo pelningai, kitiems pasisekė mažiau (ar net labai nepasisekė). Pvz., Algorithmic Trading Portfolio fondas, kuris siekia 15% metinės grąžos ir didžiuojasi puikiais rezultatais 2008 m. krizės metu, per I ketvirtį prarado net 8,12% savo vertės. Fondo valdytojo teigimu „akcijų rinka krito kiek neįprastai staigiai, (...) visiškai išvengti portfelio kritimo neįmanoma naudojant tokio tipo algoritmus, nes toks prekiavimas yra strategijos dalis ir ilguoju laikotarpiu jis uždirba pelną“. Norisi to ir palinkėti, nes 2017 m. fondo rezultatai buvo tikrai neblogi. Palyginimui, mūsų sekami ir analizuojami užsieniuose registruoti makro strategijos fondai per I-ąjį ketvirtį uždirbo nuo +0,7% iki beveik +15%, o jų vidutinė metinė investicijų grąža svyruoja 9-18% rėžiuose. HFRI Macro Index tuo pačiu laikotarpiu sumenko 1,25%.

O štai Craftstone Capital Appreciation Fund užfiksavęs prasčiausią rezultatą tarp visų fondų 2017 metais, I-ąjį šių metų ketvirtį atsilaikė visai neblogai ir krito santykinai nedaug – tik 0,74%. Kaip akcijų prekybos strategijos fondui tai išties patenkinamas rezultatas, juolab, kad S&P 500 akcijų indeksas per atitinkamą laikotarpį smuko 1,22%. Po juodžiausio kol kas šiemet akcijų rinkoms vasario mėnesio fondo valdytojas džiaugėsi, jog „...nors fondo rezultatas neigiamas, algoritmas teisingai vertino situaciją ir ribojo investicijų nuostolius“. Deja, net ir situacijai pagerėjus, fondo naudojamas algoritmas tik ribojo nuostolius, o ne uždirbo pinigus investuotojams. Antrąjį ketvirtį fondas pradėjo prastai per balandį netekdamas dar 1,96% savo vertės. Fondo komentaruose pagrindine tokių rezultatų priežastimi įvardijama tai, kad „atrinktos investicijos nespėdavo sugeneruoti didesnio pelno, nes vertės kilimas buvo labai nuosaikus, tuo tarpu išsipardavimai buvo daug stipresni ir staigesni, tad tekdavo uždaryti pozicijas ribojant nuostolį“.

Tikėkimės, kad sunki pradžia netaps visų 2018 m. rezultatų pranašu, ir visi kol kas sunkiai įsivažiuojantys fondai sugebės investuotojus pradžiuginti pagerėjusiais rezultatais.

2 pav. Fondų ir palyginamųjų indeksų rezultatai per 2017 m. ir 2018 m. I ketvirtį, proc.

* Novus Global Macro Fund 2017 m. rezultatai nuo liepos mėnesio

Šaltinis: fondų pateikiami duomenys, HFRI, Investing.com, MC Wealth Management skaičiavimai; eiliškumas pagal 2017 m. rezultatus

Savo praktikoje dirbdami su užsienio profesionaliaisiais investuotojais esame susidūrę, kad šie fondams suteikia šansą įrodyti savo gebėjimą „12+12“ laikotarpiu, t.y. pirmaisiais metais fondai turi paversti savo pristatomąsias kalbas kūnu, antraisiais suteikiama papildoma galimybė (juk visko būna kapitalo rinkose!). Vėliau – mažinama rizika ir išperkamos investicijos, nebent iš anksto nustatyti konkretūs išpirkimo apribojimai. Laikantis šio principo abiems Synergy Finance valdomiems fondams, Craftstone Capital Appreciation Fund, Prudentis Quantitative Value Fund jau kiltų (ar ženkliai didėtų) rizika sulaukti investuotojų paraiškų parduoti turimus fondų vienetus.

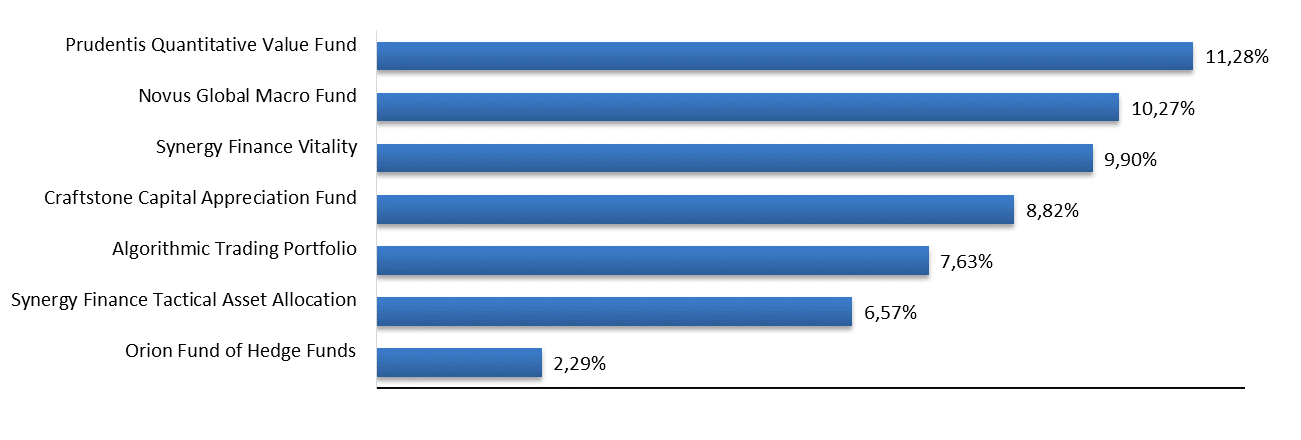

Taigi, grąža investuotojų per daug nedžiugina, o kaip su rizika? Pasižiūrėkime į fondų investicijų riziką matuojantį kintamumą, kuris parodo kaip per metus keitėsi fondo pajamingumas lyginant jį su vidutiniu pajamingumu. Siekdami palyginamumo, kiekvieno fondo kintamumą apskaičiavome pagal vienodą metodiką – kaip metinį investicijų grąžos standartinį nuokrypį nuo vidurkio naudodamiesi fondų pateikiamais mėnesio rezultatais. 2 fondų – Mundus Bridge Finance ir Europos sutelktinio finansavimo (ESF) fondo – mėnesio investicijų grąža dėl specifinio veiklos modelio iš esmės nekinta, todėl juos lyginti su kitais fondais būtų nekorektiška. Toliau vertinsime tik likusių 7 fondų rizikos rodiklius.

3 pav. Fondų kintamumas nuo jų veiklos pradžios iki 2018 m. balandžio pab.

Šaltinis: fondų pateikiami duomenys, MC Wealth Management skaičiavimai

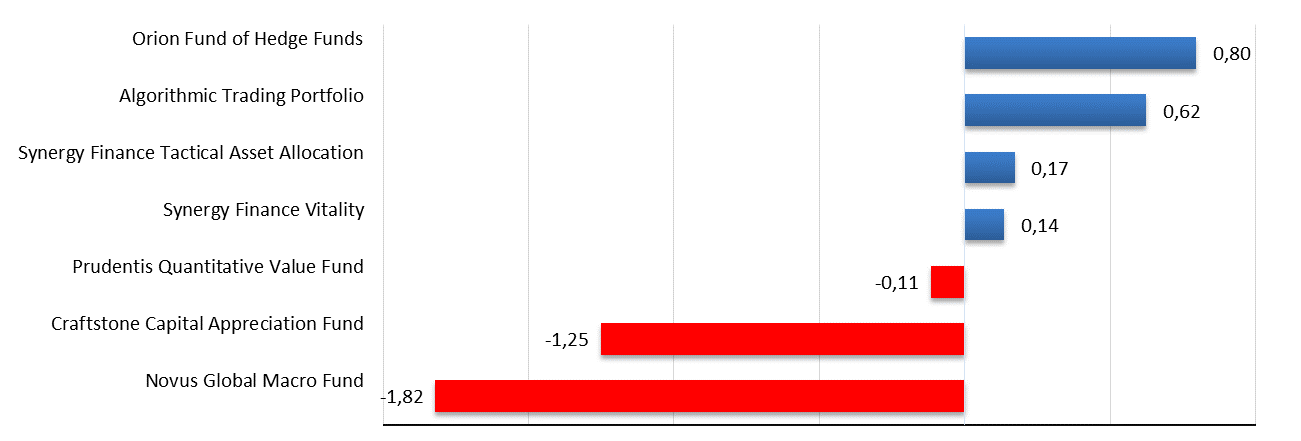

Didelis kintamumas, būdingas aukštesnės rizikos fondams, pats savaime nėra blogas dalykas ir daugeliui investuotojų yra visiškai priimtinas, jei tai leidžia pasiekti ir didesnę investicijų grąžą. Kitaip tariant, noriu daugiau, rizikuoju daugiau. Priešingu atveju galima sakyti, kad fondas investuoja neefektyviai, t.y. prisiima per daug rizikos pasiekiamai grąžai arba, kitaip, uždirba per mažai prisiimamai rizikai. Tai įvertinti padeda Nobelio ekonomikos premijos laureato W. Sharpe‘o sukurtas rodiklis, trumpai vadinamas Šarpo rodikliu, kuris ir parodo papildomos investicijų grąžos dydį vienam rizikos vienetui. Šarpo rodiklį kiekvienam fondui apskaičiavome taip: iš vidutinės metinės investicijų grąžos nuo fondo veiklos pradžios atėmėme „grąžą be rizikos“ (paprastai, tokia „grąža be rizikos“ laikomas išsivysčiusių šalių vyriausybių obligacijų pajamingumas; mes naudojome Vokietijos 10 metų trukmės obligacijų pajamingumą) ir gautą rezultatą padalijome iš fondo kintamumo. Jei šio rodiklio reikšmė yra didesnė už 1, fondo rezultatai vertinami teigiamai, kas reiškia, kad valdytojui pavyksta uždirbti didesnę grąžą prisiimamam rizikos vienetui. Ir atvirkščiai, jei rodiklio reikšmė yra mažesnė už vienetą, tai reiškia, kad fondas rizikuoja per daug, o uždirba („pradirba“) per mažai (per daug). Tuo tarpu neigiama šio rodiklio reikšmė turėtų priversti bet kurį investuotoją rimtai susimąstyti – toks fondas neuždirba jokios pridėtinės vertės palyginus su „grąža be rizikos“, tad investuotojui vien tai jau būtų kur kas geresnė alternatyva.

4 pav. Šarpo rodiklis nuo fondų veiklos pradžios iki 2018 m. balandžio pab.

Šaltinis: fondų pateikiami duomenys, MC Wealth Management skaičiavimai

Pagal Šarpo santykį prasčiausiai su neigiamais rodikliais atrodo Novus Global Macro Fund, Craftstone Capital Appreciation Fund ir Prudentis Quantitative Value Fund, t.y. būtent tie fondai, kurie rodo ir prasčiausius investicijų grąžos rezultatus. Pasižiūrėkime, ką šie fondai sako apie riziką:

- Novus Global Macro Fund valdytojas mūsų jau minėtame komentare Verslo Žiniose teigė, jog „...fondas ieškos strategiją atitinkančių bei didžiausią rizikos ir grąžos santykį turinčių investicijų akcijų, obligacijų, valiutų ir žaliavų rinkose. Investicijoms drausti bei investicijų grąžai padidinti bus aktyviai naudojamos išvestinės finansinės priemonės.“ Iš rezultatų matyti, kad fondui nepavyko įgyvendinti šių tikslų arba fondas tikslingai prisiėmė pernelyg aukštą riziką.

- Jau minėjome Craftstone Capital Appreciation Fund pareiškimus dėl fondo tikslų, jie ne mažiaus skambūs ir pristatant rizikos valdymo strategiją: „...tai vienintelis investicinis fondas Lietuvoje ir Baltijos šalyse turintis unikalią akcijų atrankos, įėjimo ir išėjimo strategiją bei naudojantis unikalius rizikos mažinimo mechanizmus...“, „...fondas naudoja naujausius investicijų valdymo metodus ir technologijas, kurie užtikrina disciplinuotą strategijos įgyvendinimą“ (žr. fondo aprašymą). Disciplina visada pageidautina, tačiau jei jos laikymasis ar „unikalūs rizikos mažinimo mechanizmai“ neduoda norimo rezultato, tai neišvengiamai turi būti peržiūrėta ir visa „unikalioji strategija“.

- Prudentis Quantitative Value Fund prisistato kaip „aktyviai investuojantis į plačiai diversifikuotą akcijų portfelį ir prisiimantis aukštą rizikos lygį“ (žr. fondo aprašymą). Tuo būtų galima pateisinti didžiausią iš visų analizuojamų fondų investicijų grąžos kintamumą, tačiau kol kas pasiekta neigiama grąža kelia labai daug klausimų apie akcijų pasirinkimo gebėjimus ir rizikos (ne)valdymą. Juolab, kad pastarieji metai buvo itin sėkmingi akcijų rinkoms gerais rezultatais leidę džiaugtis net ir pasyviems investuotojams. Žinoma, viską galima „nurašyti“ tikėjimu atrinktomis „vertės“ akcijomis, kurios anksčiau ar vėliau „atšoks“, tad palinkėkime fondui kantrių investuotojų.

- Abu Synergy Finance valdomi fondai skelbiasi siekiantys „generuoti investicijų grąžą, kuri ilgalaikėje perspektyvoje viršytų rizikingų turto klasių pelningumą, tačiau tą pasiektų su panašiais svyravimais ir mažesniu maksimaliu kritimu nuo piko“. Deja, kol kas yra priešingai – mažiau 2% siekianti vidutinė metinė abiejų analizuojamų fondų investicijų grąža toli gražu nesiekia rizikingų turto klasių pelningumo (žr. 5 pav.) ir, pvz., Vitality fondo atveju, yra gerokai per menka įvertinus fondo prisiimamą kone 10% vertės svyravimų riziką.

- Algorithmic Trading Portfolio fondas taip pat nesiekia minimalaus pageidautino Šarpo rodiklio. Fondo interneto svetainėje teigiama, kad „...pagrindiniai modelio privalumai: sėkmingas veikimas tiek rinkoms krintant, tiek joms kylant; prekiavimo nuostolių rizika ribojama naudojant dinamišką ir plačią diversifikaciją; prekiaujama tik likvidžiausiais instrumentais“. Vis tik, netikėtas akcijų rinkų kritimas šių metų pradžioje atskleidė silpnąją fondo vietą ir lėmė vienus prasčiausių I-ojo ketvirčio rezultatų tarp analizuojamų fondų.

- Orion Fund of Hedge Funds aprašyme teigiama, kad rizika bus išskaidoma tarp 5-15 AIF, kurie skirsis pagal savo strategijas, o jų vertės svyravimai mažai koreliuos tiek su akcijų indeksais, tiek tarpusavyje. Tokiu būdu siekiama maksimalaus rizikos išskaidymo, o kartu tai leis pasiekti aukštą teigiamą ilgalaikę investicijų grąžą. Jei mažos rizikos tikslas yra pasiektas, ką puikiai iliustruoja 3 paveikslas, tai aukštos grąžos, deja, kol kas ne. Šarpo rodiklis, nors ir aukščiausias iš visų analizuojamų fondų, nesiekia 1, o tai esant mažam kintamumui byloja ir apie žemą grąžą.

5 pav. Turto klasių metinė grąža

Šaltinis: Bank of America Merrill Lynch Global Investment Strategy, Bloomberg

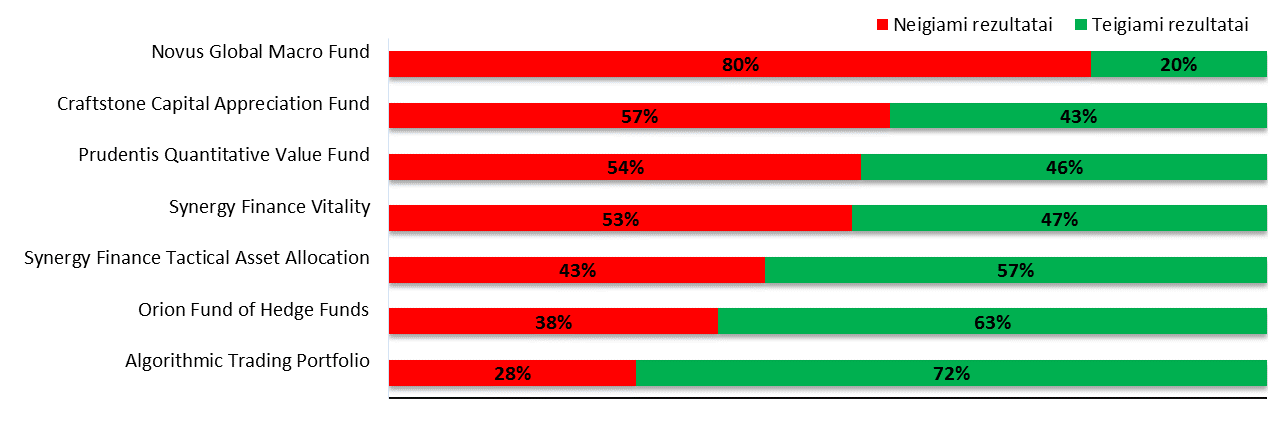

Dar vienas būdas patikrinti fondų riziką galimas suskaičiavus teigiamos ir neigiamos grąžos mėnesius per pasirinktą laikotarpį. Verta paminėti, kad laikotarpis iki šių metų sausio mėnesio buvo labai palankus AIF visame pasaulyje – HFRI indeksas kilo net 15 mėnesių iš eilės. Deja, mūsų fondams sekėsi ne taip gerai. 6 paveiksle matyti, kad labiausiai pagrindo nerimauti turi mažiausio – Novus Global Macro Fund – fondo investuotojai, kadangi iki šiol net 4 kartus iš 5 fondas paskelbdavo neigiamus rezultatus (vėlgi, šio fondo atžvilgiu daryti esmines išvadas dar anksti, kadangi fondas veikia vos 10 mėnesių). Crafstone Capital Appreciation Fund, Prudentis Quantitative Value Fund ir Synergy Finance Vitality fondai taip pat dažniau turėdavo prastų žinių savo investuotojams. Synergy Finance Tactical Asset Allocation Fund, Orion Fund of Hedge Funds ir Algorithmic Trading Portfolio fondų investuotojai kol kas dažniau džiaugėsi, nei liūdėjo analizuodami savo fondų mėnesio apžvalgas. Mundus Bridge Finance ir Europos sutelktinio finansavimo fondas ir šįkart iškrenta iš konteksto dėl savo veiklos modelio ypatumų, todėl jų su kitais fondais net neverta lyginti.

6 pav. Teigiamų ir neigiamų mėnesių dalis nuo fondo veiklos pradžios iki 2018 m. balandžio pab., proc.

Šaltinis: fondų pateikiami duomenys, MC Wealth Management skaičiavimai

Kokios galimos to priežastys? Labiausiai tikėtina, kad parenkamos netinkamos investicijos, per didelė jų koncentracija, prastas rizikos valdymas. Vis dėlto, verta atkreipti dėmesį į kiek paradoksalią Synergy Finance Vitality fondo situaciją: jo neigiamų mėnesių skaičius viršija teigiamų, tačiau pasiekta vidutinė metinė investicijų grąža lyginant visus analizuojamus fondus tarpusavyje yra santykinai aukšta. Tai leidžia daryti išvadą, kad arba šis fondas turi (turėjo) keletą tikrai gerų investicijų, kurių grąža atsvėrė bet kokius nuostolius, arba gana kruopščiai prižiūrimos nuostolingos pozicijos ir jos dažnai kertamos be gailesčio.

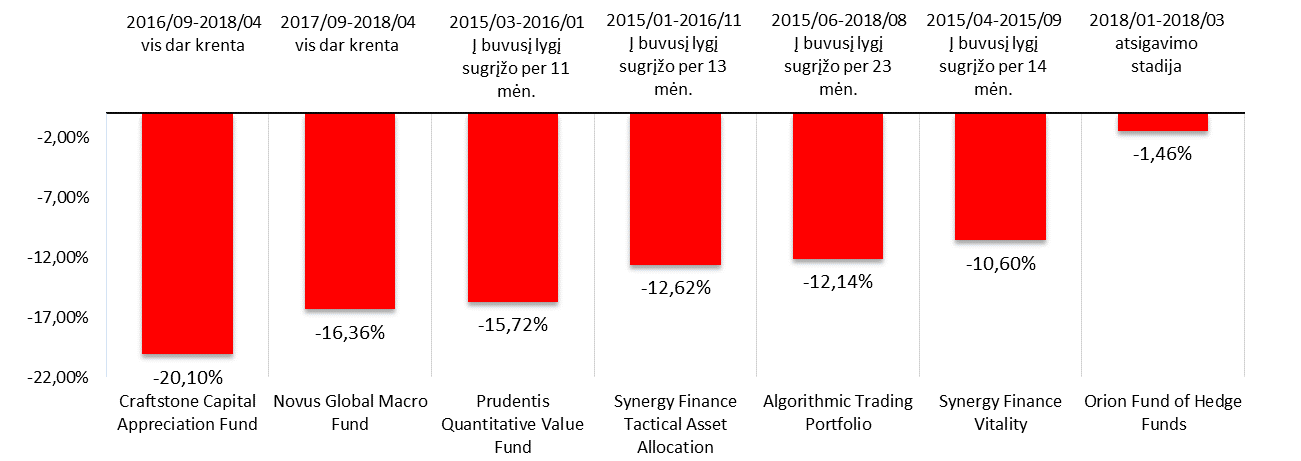

Investuotojui ne mažiau įdomu žinoti ir rezultatus „juodžiausiu“ fondui laikotarpiu arba, kitaip tariant, užsitęsusį kritimą nuo aukščiausios buvusios vertės bei laiką, per kurį pavyko tuos nuostolius atidirbti (t.y. sugrįžti į aukščiausią vieneto vertės tašką). Kaip matyti iš 7 pav., išskyrus Orion Fund of Hedge Funds, visų kitų fondų investuotojai turėtų būti pasiruošę galimiems dviženkliams nuostoliams, kartais net ir ganėtinai dideliems. To netoleruojantieji verčiau turėtų pasižvalgyti kitų alternatyvų. Nuostolių atidirbimas nėra lengvas procesas, galintis trukti ir iki 23 mėnesių (Algorithmic Trading Portfolio atveju). Vertėtų pažymėti, kad Orion Fund of Hedge Funds, remiantis naujausiais rezultatais, jau pradėjo „lipti iš duobės“, kad ir labai menkos, tuo tarpu Craftstone Capital Appreciation Fund ir Novus Global Macro Fund vis dar krenta ir žemiausias vertes yra pasiekę būtent dabar; todėl dar anksti sakyti, ar tai jau kritimo pabaiga ir kiek laiko užtruks nuostolių atidirbimas.

7 pav. Maksimalus kritimas nuo piko nuo fondo veiklos pradžios iki 2018 m. balandžio pab.

Šaltinis: fondų pateikiami duomenys, MC Wealth Management skaičiavimai

Gerai prekei kliento ilgai ieškoti nereikia. Tas pats galioja ir finansų rinkose – gerus rezultatus demonstruojantiems fondams nėra sunku pritraukti investicijų. Štai vienas mūsų konsultuojamas Liuksemburge registruotas fondas, su kuriuo 2012 metais pradėjom bendradarbiauti kai šis tebuvo 20 mln. USD dydžio, šiuo metu jau yra perkopęs 1 mlrd. USD kartelę ir, siekdamas išlaikyti savo stabilų 18-20% metinį pajamingumą su vos 3% kintamumu, yra priverstas „uždaryti duris“ naujiems investuotojams. Ką sufleruoja lietuviškų fondų valdomo turto dydis? Užbėgant už akių reikia pasakyti, kad visų AIF industrijos kontekste mūsiškiai fondai būtų laikomi nykštukiniais (žr. 1 lentelę). Vos 2 fondų valdomas turtas viršija 10 mln. EUR/USD. Tiesioginis ryšys tarp fondo dydžio ir jo pasiektų rezultatų rodo, kad pasitikėjimas fondu (o jis išreiškiamas sprendimu investuoti arba lėšų atsiėmimu) dažniausiai įgaunamas tik pasiekiant išsikeltus tikslus. 3 lyderiai pagal vidutinį metinį pelningumą turi pritraukę daugiausiai investicijų. Tuo tarpu sunkiai įsivažiuojančių Novus Global Macro Fund ir Prudentis Quantitative Value Fund fondų turtas nesiekia nė milijono eurų. Išimtimi šiuo atveju galime laikyti Craftstone Capital Appreciation Fund, kuris pagal demonstruojamus rezultatus turi pritraukęs santykinai didelę sumą. Dalis nuopelnų vienareikšmiškai turėtų būti priskirta rinkodarai ir aktyviems pardavimams, mat šis fondas yra neabejotinas lyderis pagal viešai demonstruojamas pastangas pritraukti investuotojus Lietuvoje ir užsienyje bei naudojamą leksiką, kuri investuotojus kol kas traukia kaip magnetas.

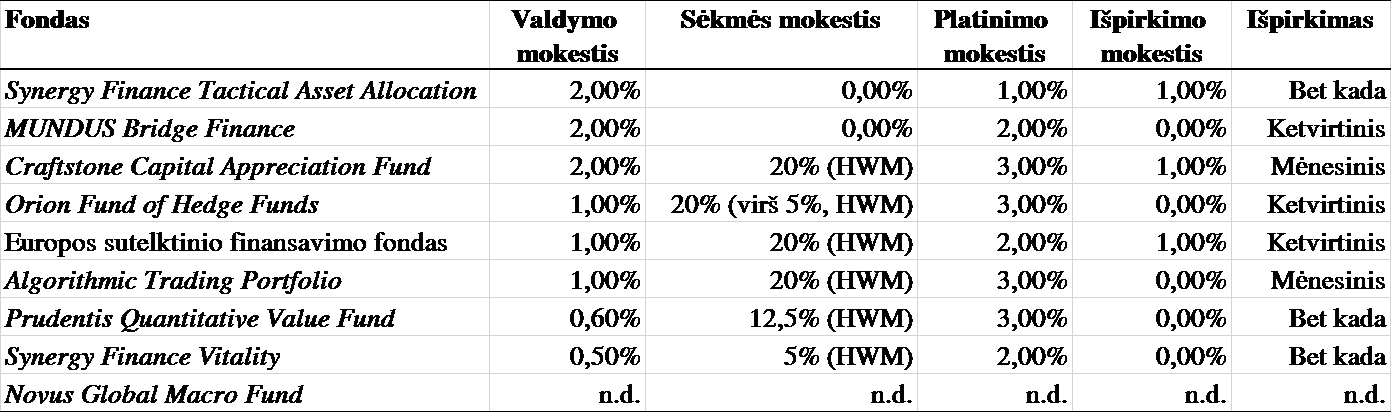

Baigdami šią apžvalgą palyginkime, kiek investuotojui kainuoja būti vieno ar kito fondo dalyviu. 3 fondai taiko 2% valdymo mokestį, tačiau tik vienas iš jų (Craftstone) ima ir sėkmės mokestį. Tiesa, atsižvelgiant į tai, kad šis fondas nuo veiklos pradžios patyrė -18% nuostolį, jo investuotojams matyt dar ilgai neteks mokėti sėkmės mokesčio. Visi kiti fondai taiko iki 1% valdymo mokestį ir kompensaciją sieja su rezultatais, t.y. taiko sėkmės mokestį. Investuotojų atžvilgiu tokia praktika yra kur kas teisingesnė – jei fondo rezultatai puikūs, investuotojai noriai susimokės visus mokesčius, nesvarbu, kokio dydžio jie būtų. Štai, pavyzdžiui, vienas sėkmingiausių visų laikų AIF iš JAV Renaissance Technologies taiko net 5% valdymo ir 44% sėkmės mokesčius, tačiau jo vidutinė metinė investicijų grąža po visų mokesčių jau ne vieną dešimtmetį viršija 30%. Deja, daugumos analizuotų vietinių fondų rezultatai nėra tokie, kurie leistų prabangą „piktnaudžiauti“ taikant didelius mokesčius.

Fondai taip pat taiko ir platinimo mokesčius, kurie priklausomai nuo investuojamos sumos kai kuriais atvejais gali siekti ir 3%. Atsižvelgiant į tai, kad 3% vidutinė metinė grąža yra sunkiai pasiekiama pusei analizuojamų fondų, 3% mokestis atrodo labai drakoniškai. Tai reiškia, kad investuotojai turi apsišarvuoti kantrybe bent dviem metams vien tam, kad pateisintų savo sprendimą patikėti lėšas fondų valdytojams. Net ir neigiamų obligacijų palūkanų laikmečiu tai gali būti pateisinama tik tuo atveju, jei po „kantrybės periodo“ fondai sužydėtų ir sužibėtų savo grąža, bet... kol kas tai vyksta ne Lietuvoje. Taip pat fondai taiko ir išpirkimo mokesčius neišlaikius investicijų minimalaus laikotarpio. Jei Synergy Finance valdomų fondų atveju tai galima pagrįsti (nes jie bent jau uždirba), tai matant Craftstone rezultatų tendenciją, draudimas pasitraukti be baudos yra dar vienas smūgis investavusiems į šį fondą. Užsienio praktikoje šie platinimo mokesčiai paprastai skirti išoriniams konsultantams motyvuoti, padedantiems pritraukti fondui investuotojus, o itin progresyvūs fondų valdytojai netgi skatina šiuos konsultantus savo, t.y. valdymo ir sėkmės, mokesčių sąskaita, to tarpu išpirkimo mokesčiai skirti kompensuoti šias valdytojo patirtas išlaidas, jeigu pritraukti investuotojai fonde neužsibūna. Nebūtinai dėl prastų rezultatų, kartais – ir dėl itin agresyvių patarėjų, raginančių dažniau „keisti arklius“, patiems susirenkant nekuklias ir garantuotas premijas, kas, pavyzdžiui, buvo itin būdinga Lenkijos finansų rinkai prieš 2008 metų krizę.

2 lentelė. Fondų taikomi mokesčiai

* HWM – angl. high water mark, arba aukščiausios vieneto vertės matas, nuo kurios skaičiuojamas sėkmės mokestis

Šaltinis: fondų pateikiami duomenys

Reziumė: daugumos analizuotų lietuviškų AIF rezultatai yra labai nepastovūs, gerokai prasilenkia su tuo, kas deklaruojama fondo dokumentuose ar viešuose pasisakymuose ir todėl investuotojus turėtų nuvilti. Valdytojams, matyt, reikėtų mažiau kalbėti, o daugiau dėmesio skirti tiesioginei funkcijai – efektyviam patikėtų lėšų valdymui. Tik 3 iš 9 apžvelgtų fondų rezultatai galėtų tenkinti investuotojų lūkesčius, kai tuo tarpu likusių rezultatai yra arba labai vidutiniai, arba neigiami. Užsienyje AIF vertinami itin palankiai kaip puiki alternatyva tradicinėms turto klasėms. Deja, sunkiai įsibėgėjantys lietuviški fondai ir jų negebėjimas vykdyti savo pažadus trukdo panašiai nuomonei įsivyrauti ir Lietuvoje. O naujų besikuriančių fondų išsikelti tikslai pritraukti milijardines investicijas ar pasiekti 30% metinę grąžą, ką mes vertiname kaip lipimą ant to paties grėblio, deja, yra vargiai įgyvendinami ir investuotojų turėtų būti vertinami itin atsargiai.